Apesar do processo de melhoria operacional pelo qual tem passado as empresas de classe mundial com reduções significativas nos custos de estoque, estes ainda continuam a ser considerados críticos em muitas destas organizações. Os gerentes de logística e de operações constantemente se deparam com a necessidade de reduzir estoques, sem prejudicar o nível de serviço, tarefa aparentemente impossível por contrariar o ensinamento base da logística, relativo aos trade-offs entre os custos das atividades e o nível de serviço.

O estoque se destaca como sendo um item alvo para redução de custos, não apenas pela sua relevância dentro do custo total frente à margem das empresas, mas principalmente, pelo valor imobilizado nesta conta do ativo o que afeta diretamente o retorno sobre o capital dos acionistas.

Outro fator importante para evidência do custo financeiro do estoque é o mercado global dos últimos anos do século XX, que foram marcados pelas taxas recordes de juros reais. No Brasil, a situação tem sido ainda mais difícil, pois o governo por inúmeras vezes vem recorrendo ao aumento da taxa básica de juros, como forma de frear o consumo para impedir a volta da inflação. No entanto, esta medida também aumenta os juros do mercado em geral e torna o custo de estoque caro em comparação aos países desenvolvidos.

Enquanto as altas taxas de juros pressionam para baixo os níveis de estoque, os problemas relacionados às incertezas da demanda e do fornecimento podem restringir as possibilidades de redução. A diminuição não criteriosa do nível de estoque também pode interferir negativamente na disponibilidade de produtos, comprometendo as vendas da empresa.

Dentro deste contexto, este artigo irá abordar as principais considerações relativas ao cálculo do custo financeiro de estoque e do custo da venda perdida, os quais são conceitualmente tratados como custos de oportunidade. Por fim, será analisado o impacto dos níveis de estoque no modelo estratégico de lucro que avalia o retorno sobre o capital dos acionistas.

- CUSTO FINANCEIRO DE ESTOQUE

Antes de calcular o custo financeiro de estoque é importante destacar que, por se tratar de um custo de oportunidade, ele não está ligado a um desembolso e também não aparece em nenhuma conta ou nota de pagamento.

2.1 custo de oportunidade

O O conceito de custo de oportunidade se refere a uma possível perda de rendimentos pela opção por uma determinada alternativa em detrimento de outra. Seu cálculo pode ser feito em função da diferença de resultado entre duas alternativas: a que de fato se concretizou e a que teria se concretizado caso a opção tivesse sido diferente. Para se analisar esta diferença é preciso considerar as possíveis receitas e custos das duas alternativas.

Assim, o custo financeiro do estoque faz referência a um possível rendimento que o capital imobilizado teria, caso fosse aplicado em algum outro projeto da empresa. Neste caso, a aplicação em outro projeto seria a alternativa à decisão tomada de investir o capital em uma conta do ativo.

Para tornar o conceito mais claro pode-se imaginar um exemplo no qual um pequeno comerciante, dono do imóvel da sua loja, deve decidir se continua ou não com o seu negócio. É claro que para este comércio valer a pena, o seu resultado mensal deve ser superior a um possível aluguel do seu prédio, pois em caso contrário, seria melhor fechar a loja e alugar o prédio. Neste exemplo, o aluguel é visto como uma alternativa e, por isto, o seu possível valor poderia ser considerado como um custo de oportunidade da utilização do imóvel para o seu negócio.

De maneira mais abrangente, se considera que o custo de oportunidade de um ativo é calculado multiplicando-se o seu valor de mercado pela taxa de oportunidade da empresa.

2.2 Taxa de oportunidade

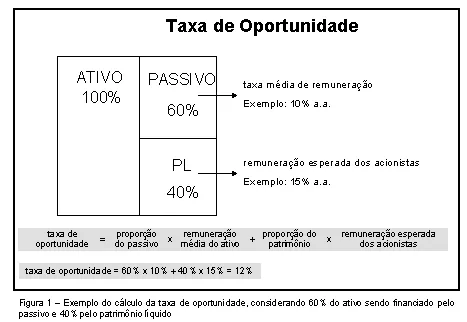

Todo investimento gera um ativo podendo ser financiado, ou por terceiros (tendo sua contrapartida no passivo), ou por acionistas (tendo sua contrapartida no patrimônio líquido), ou por uma parcela de cada uma destas contas. Assim, a taxa de oportunidade é a média ponderada entre a taxa média de juros referente ao passivo (dívidas e obrigações) e a taxa de retorno esperada dos acionistas referente ao patrimônio líquido, sendo utilizado como ponderadores as respectivas proporções destas contas sobre o ativo, conforme pode ser visto na figura 1.

|

Outra possibilidade, em vez de utilizar a taxa de oportunidade da empresa para calcular o custo financeiro de estoque, é considerar a taxa de rendimento de um possível investimento, no qual este capital pudesse ser empregado, ou então, a taxa de juros de uma conta de financiamento do passivo que pudesse ser abatida, caso este valor não fosse imobilizado em estoque. Estas opções são mais apropriadas em análises mais pontuais que envolvem o conceito de custo marginal, em um horizonte de curto prazo.

2.3 O cálculo do custo financeiro de estoque

No caso de uma empresa que comercializa produtos acabados, o custo financeiro de estoque pode ser calculado multiplicando-se o valor dos produtos em estoque pela taxa de oportunidade da empresa independente do prazo da decisão que se pretende tomar. Pois neste caso, o estoque é valorado com base no preço de compra, o qual, na grande maioria das vezes, é um custo totalmente variável. Assim, em uma análise de custo marginal, o mesmo valor do bem poderia não ser imobilizado, caso este não fosse comprado.

Já em uma empresa industrial o mesmo pode não acontecer com relação aos produtos acabados, isto porque estes produtos são valorados com base no custo do produto vendido (CPV) que considera todos os custos industriais, tanto os custos variáveis, como das matérias-primas, quanto os custos fixos, como os de depreciação dos equipamentos produtivos. No entanto, ao analisar uma decisão de curto prazo de produzir ou não uma quantidade excedente para ser incorporada ao estoque, deve-se considerar apenas os custos variáveis de produção, já que os custos fixos ocorrem independentemente do volume de produção.

Como o custo de oportunidade está ligado a diferenças entre a escolha de uma alternativa em detrimento de outra, é preciso analisar qual seria a outra alternativa. No caso da empresa industrial, a alternativa seria não produzir o excedente e não imobilizar o capital. No entanto, como o custo fixo por definição independe do volume produzido, uma quantidade menor acarretaria apenas em um custo variável total menor, pois apenas este é proporcional ao nível de atividade (ou seja, de produção). Assim, o capital que deixaria de ser imobilizado corresponderia apenas à parcela variável dos custos dos produtos não produzidos.

Desta forma, para as decisões de curto prazo o custo financeiro deve considerar apenas os custos variáveis associados aos produtos, e não o CPV que também incorpora os custos fixos, os quais, no curto prazo ocorrem independentes ao volume de produção.

Já no longo prazo a divisão dos custos em fixos e variáveis não faz muito sentido. Isto porque em um horizonte mais longo de tempo, todos os custos podem se tornar variáveis pela alteração da capacidade, com a compra ou venda de máquinas, ou mesmo, pela a contratação ou demissão de mão-de-obra, por exemplo.

2.4 Cuidados adicionais no cálculo do custo financeiro

Além de considerar o prazo da decisão, na hora de avaliar quais custos devem ser contemplados no valor do estoque, outros dois cuidados adicionais devem ser tomados com relação à mensuração deste valor sobre o qual incidirá a taxa de oportunidade.

O primeiro é relativo à adição da parcela variável do custo de transporte ao custo do produto, que deve ser feito na medida em que o produto é movimentado ao longo da cadeia de suprimentos. Quando se utiliza terceiros, por exemplo, para realização do transporte, o custo desta atividade normalmente se torna totalmente variável e, portanto, pode ser integralmente incorporado ao valor do bem. Assim, quanto mais próximo o estoque estiver do consumidor, maior será o seu valor, e conseqüentemente, maior será o seu custo de oportunidade.

O segundo cuidado é relativo aos produtos com prazo de validade vencido, ou obsoletos, ou com algum tipo de avaria. Os bens, nestas condições, devem ser lançados como perda (custo), mas também abatidos da conta de estoques. Não faz sentido considerar a remuneração de um ativo que não tenha mais uso e não possa ser comercializado. Neste caso, o bem passaria a ser um custo afundado, pois a empresa não conseguiria reaver o seu valor independente de qualquer ação futura. Caso o dano não levasse a perda total do bem, deveria ser abatido da conta estoque apenas um valor parcial do produto, relativo à avaria.

- CUSTO DA VENDA PERDIDA

A perda de venda devido à falta de produto para atender a demanda prejudica uma das principais dimensões do serviço logístico, a disponibilidade. Entre a série de complicações decorrentes da falta de produto pode-se destacar o resultado negativo para marca e a perda de fidelidade dos clientes, que acabam recorrendo a outras marcas e produtos substitutos. Este resultado poderia ser avaliado como um possível custo da venda perdida, mas isto exigiria uma parcela de arbítrio na sua mensuração. Uma maneira conservadora de avaliar este custo, desconsiderando as questões relativas à imagem da marca e a fidelidade do cliente, é avaliar exclusivamente o prejuízo relativo a não venda do produto pela sua indisponibilidade.

Voltando ao conceito de custo de oportunidade, a alternativa à venda perdida seria ter o produto e com isto realizar a venda. Neste caso, a empresa teria uma receita referente ao preço do item, mas em compensação também incorreria em todos os custos variáveis para disponibilizar o produto para venda. Esta diferença entre o preço de venda e a parcela variável dos custos de um produto é denominada margem de contribuição unitária do produto (MCU). É importante notar que a MCU difere do lucro unitário, uma vez que esta despreza todos os custos fixos, considerados irrelevantes a este tipo de análise por ocorrerem independentemente da realização da venda.

Assim, o custo de oportunidade unitário da venda perdida devido à falta de um produto é igual à sua MCU, ainda desconsiderando as questões relativas à falha do serviço e repercussão na imagem da marca que podem ser avaliadas com mais exatidão por outros indicadores de performance não ligados a custos, como a freqüência da ruptura de estoque, a disponibilidade média, o número de dias com stockout etc.

- RELAÇÃO ENTRE O CUSTO DO EXCESSO E O CUSTO DA FALTA

O custo do excesso considera os custos referentes à sobra de uma unidade em estoque, por isto é equivalente ao custo de manter um item em estoque. Já o custo da falta corresponde ao caso inverso, sendo equivalente ao custo da venda perdida.

O trade-off entre o custo do excesso e o custo da falta é chave para parametrização de qualquer modelo de gestão de estoque, independente do método adotado. Quanto maior for o custo de excesso de um produto em relação ao custo da falta, menor deve ser o estoque de segurança para atender as possíveis variações de vendas e falhas de suprimento ou de produção. Em contrapartida, quanto menor for o custo do excesso em relação ao custo da falta, maior deve ser o estoque de segurança do produto para se prevenir das possíveis incertezas. Como resultado desta relação à meta de disponibilidade de produto deve variar de acordo com a relação entre o custo unitário financeiro de estoque e a MCU do produto.

As indústrias com alta parcela de custos fixos e pequena parcela de custos variáveis tem um custo do excesso baixo em relação ao custo da falta, pois o custo do excesso a rigor deve ser calculado com base na parcela variável dos custos dos produtos. Ao mesmo tempo, quanto menor a parcela de custo variável maior tende a ser a MCU, já que esta representa o preço menos os custos variáveis e, portanto, maior o custo da falta. Indústrias com alto custo fixo e baixo custo variável, como as siderúrgicas, normalmente no curto prazo produzem a toda capacidade estocando o excedente ou destinando-o a exportação, pois o custo do excesso se torna bastante baixo no curto prazo.

Ao comparar as empresas industriais com o varejo, ou com os atacadistas, ou com os distribuidores percebe-se que nas indústrias de forma geral os custos fixos assumem uma parcela significativa do CPV em detrimento da parcela de custo variável. Já no varejo, assim como nos atacados e distribuidores, a situação é bastante diferente, pois o CMV (custo da mercadoria vendida) é normalmente quase todo composto por custos variáveis.

Assim as empresas mais da ponta da cadeia de suprimentos, próximas ao consumidor, como os atacadistas, distribuidores e varejistas tendem a ter um custo do excesso, bastante expressivo em relação ao custo da falta, quando comparado às indústrias.

Para tornar este conceito mais claro, pode-se recorrer a um exemplo hipotético no qual uma indústria e um varejo comercializam entre si apenas um produto. Supondo que o custo unitário da fábrica fosse de R$10,00 (sendo R$ 6,00 referente aos custos fixos e R$ 4,00 referente aos custos variáveis) e esta vendesse o produto ao varejo por R$ 12,00 que, por sua vez, vendesse ao consumidor por R$ 14,00. Considerando uma taxa de oportunidade de capital de 2,5% a.m. para ambas as empresas e que o excesso de estoque pudesse ser vendido apenas no mês seguinte, ter-se-ia os seguintes resultados.

- Na indústria

Custo da falta = 12,00 – 4,00 = R$ 8,00

Custo do excesso = 4,00*0,025 = R$ 0,10

O custo da falta seria 80 vezes maior que o custo do excesso

- No varejo

Custo da falta = 14,00 – 12,00 = R$ 2,00

Custo do excesso = 12,00 x 0,025 = R$ 0,30

O custo da falta, neste caso, seria cerca de 6,6 vezes maior que o custo do excesso, embora em termos absolutos esta diferença seja significativa, em termos relativos ela seria 12 vezes menor que na indústria.

A grande diferença na relação entre os custos de oportunidade do estoque – excesso e falta – nos diferentes elos da cadeia de suprimento têm uma influência direta na política de estoque de cada uma destas empresas. As indústrias normalmente têm a sua produção mais voltada para estoque, admitindo um estoque de segurança que cubra parte das suas incertezas, viabilizando uma alta disponibilidade. Em contrapartida, o varejo opera com um estoque de segurança na maioria das vezes menor, não apenas por causa da maior preocupação com alto giro – obtido através do baixo nível de estoque -, como também pela menor importância dada às eventuais faltas de produto. Mesmo porque, o varejo tem uma maior velocidade de resposta para repor os itens em stockout.

A tendência de centralização dos estoques do varejo que reduzem o efeito da variabilidade da demanda aliado aos programas de reposição contínua tem permitido uma redução significativa nos níveis de estoque. Além disto, a alta disponibilidade de produtos da indústria mais preocupada com a disponibilidade também ajuda o ressuprimento do varejo, evitando a falta de produtos.

É claro que alguns produtos importantes de grandes marcas servem de “chamariz” para o varejo, além disto, a falta destes itens pode implicar na perda da fidelidade de clientes por parte do varejo. Assim, diante desta situação a dimensão da disponibilidade ganha uma maior importância frente ao custo de estoque.

- O IMPACTO DO ESTOQUE NO MODELO ESTRATÉGICO DE LUCRO

Cada vez mais os indicadores financeiros estão ganhando importância no gerenciamento das empresas. A restrição de capital para novos investimentos faz com que as empresas tenham que maximizar o retorno do capital empregado. Para isto, é necessário gerar o máximo possível de resultado com o mínimo possível de capital. Do ponto de vista operacional, isto é equivalente a maximizar o lucro e ao mesmo tempo minimizar os ativos. Assim, a idéia de desmobilizar ativos tem ganhado força dentro das empresas.

Para isto, algumas práticas tornaram-se comuns ao longo dos últimos anos, como por exemplo:

- Vender ativos fixos, como prédios e fazer opção por alugá-los;

- Terceirizar atividades intensivas na utilização de ativos que não façam parte do core business da companhia;

- Optar por leasing ou aluguel de meios de produção;

- Reduzir os níveis de estoques, conseqüentemente diminuindo esta conta do ativo.

A diminuição do nível de estoque é, pelo menos aparentemente, entre os tópicos citados, a maneira mais fácil e rápida de se reduzir os ativos. Além disto, no mais longo prazo, quando as outras contas do ativo conseguem ser reduzidas, a conta de estoque deve decrescer pelo menos na mesma proporção das demais. Caso contrário ela se torna mais representativa no ativo total, deixando o retorno sobre o patrimônio líquido mais sensível à variação na conta estoque, forçando, ainda mais, a sua redução.

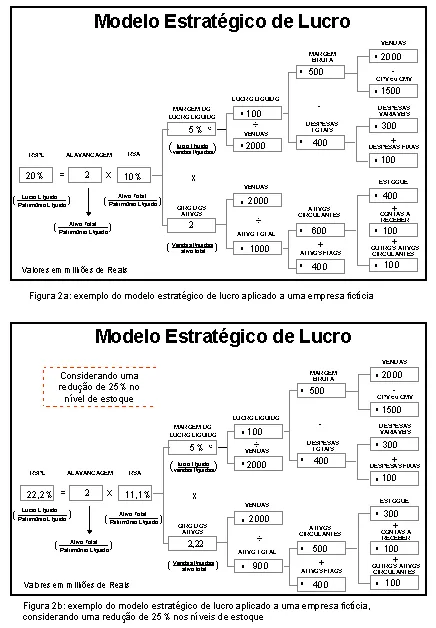

O modelo estratégico de lucro permite avaliar a relação entre o estoque e os indicadores financeiros. Este modelo é utilizado para o cálculo do retorno sobre o patrimônio liquido (RSPL), que representa o retorno sobre o capital do acionista. O RSPL é resultado do retorno sobre ativo (RSA) multiplicado pela alavancagem financeira da empresa. Este modelo é geralmente utilizado para gerar cenários e testar análises de sensibilidade do impacto da variação das contas do ativo, como o estoque, nos indicadores de retorno, os quais tornaram-se os mais importantes mensuradores de performance das grandes empresas.

Com isto, a gestão de estoque passou a ser analisada não apenas pelo seu resultado de custos mas principalmente pelo impacto financeiro, pois o estoque é um ativo e por consequência a sua variação acaba afetando o RSA e conseqüentemente o RSPL.

As figuras 2a e 2b ilustram como o modelo estratégico de lucro pode ser utilizado para avaliar o impacto de uma redução dos estoques. O exemplo da figura 2a considera dados de uma empresa fictícia com faturamento anual de R$ 2 bilhões, patrimônio liquido de R$ 0,5 bilhões, ativo total de R$ 1 bilhão, dos quais R$ 400 milhões são relativos ao estoque e lucro de líquido de R$ 100 milhões. Se esta mesma empresa conseguisse reduzir em 25% o nível estoque, como é mostrado na figura 3b, o retorno sobre o RSPL passaria de 20% para 22,2%, incremento significativo do ponto de vista do acionista. Outra possibilidade seria considerar que a redução da conta estoque do ativo poderia ser utilizada para financiar um outro projeto da empresa que poderia estar aumentando as vendas ou diminuindo seus custos.

- CONCLUSÃO

Uma das principais funções dos diretores e gerentes de logística é conciliar o interesse da área financeira de reduzir estoques para minimizar custos e maximizar o retorno com o interesse da área comercial de maximizar a disponibilidade de produto. Muitos programas e práticas gerenciais foram e continuam a ser desenvolvidos e implementados para reduzir os níveis de estoque sem comprometer o nível de serviço. No entanto, enquanto houver estoque, continuará existindo a necessidade de mensurar o seu custo e avaliar o seu trade-off com a disponibilidade de produto.

Dentre os cuidados que devem ser tomados ao se calcular o custo financeiro de estoque destacam-se:

- Considerar que este é um custo de oportunidade que incide sobre o custo total dos produtos em estoque em análises de longo prazo, e apenas sobre a parcela variável dos custos no curto prazo;

- Lembrar que o custo financeiro de estoque não deve incidir sobre os produtos com prazo de validade vencido, obsoletos ou com danos que impeçam seu uso ou comercialização;

- Incluir possíveis custos variáveis agregados ao longo da cadeia de suprimento, como os custos de transportes.

Por fim, vale destacar que o conhecimento base dos principais conceitos de custos é de fundamental importância tanto para aplicação de uma metodologia de custeio dos estoques quanto para utilização destas informações de custos nas decisões relativas à gestão de estoque e ao planejamento da demanda. Por sua vez, a visão financeira da influência do estoque no retorno sobre o patrimônio líquido também é importante para se entender o estoque na perspectiva dos acionistas e da alta administração.

|

BIBLIOGRAFIA

- BOWERSOX, D. J., CLOSS, D. J., 1996, Logistical Management: the integrated supply chain process. New York: McGraw Hill.

- LAMBERT, D.M., STOCK, J. R., Strategic Logistics Management, Third Edition, Richard D. Irwin Inc., Boston, 1993.

- MARTIN Christopher, Integrating Logistics Strategy in the Corporate Financial Plan, em J. F.Robenson (eds), The Logistics Handbook, capítulo 11.